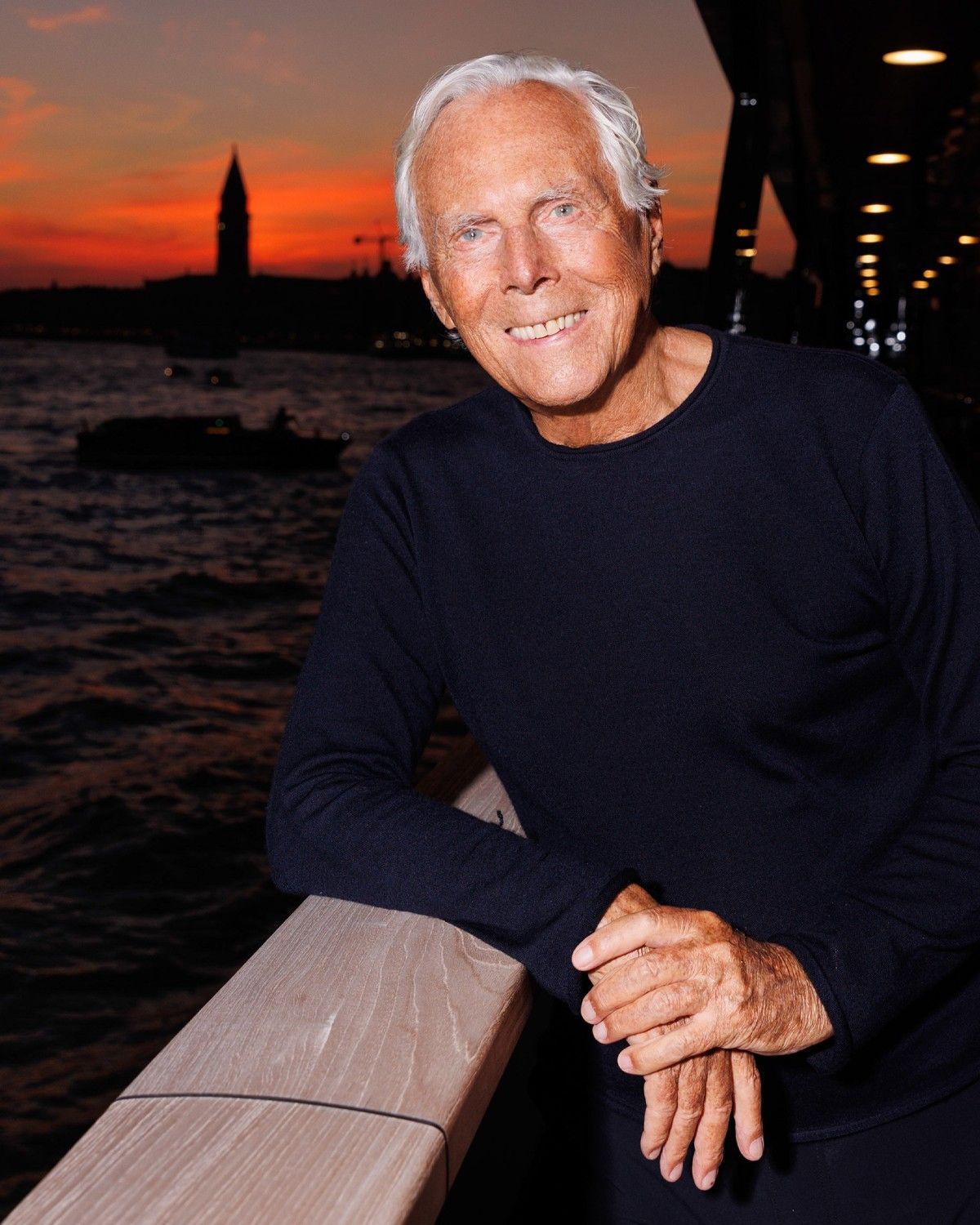

Quando Armani aveva chiarito i piani per la sua successione Anche se molti dettagli rimangono ancora un mistero ben custodito

Nell'aprile del 2024 Giorgio Armani aveva discusso con Bloomberg diverse considerazioni sul futuro della sua azienda affrontando, nel corso dell’intervista, anche il molto discusso argomento della propria successione. Avvicinandosi al suo novantesimo compleanno, Armani aveva discusso apertamente la possibilità di fondersi con un'entità più grande o di quotarsi in borsa: «L'indipendenza dai grandi gruppi potrebbe ancora essere un valore trainante per il Gruppo Armani in futuro, ma non mi sento di escludere nulla. Ciò che ha sempre caratterizzato il successo del mio lavoro è la capacità di adattarsi ai tempi che cambiano». Questa apertura ha segnato un cambiamento notevole per Armani, che storicamente ha mantenuto una posizione ferma nel mantenere l'azienda indipendente da fusioni, quotazioni e spartizioni di proprietà che negli ultimi anni hanno riscritto la geografia del lusso. Ma il designer aveva anche precisato, per non dare adito a speculazioni, che: «Al momento non prevedo un'acquisizione da parte di un grande conglomerato del lusso. Ma, come ho detto, non voglio escludere nulla a priori, perché sarebbe una linea d'azione anti- imprenditoriale». Quanto alla potenziale quotazione, il designer aveva detto che «è qualcosa che non abbiamo ancora discusso, ma è un’opzione che può essere considerata – speriamo in un lontano futuro». Armani teneva molto alla correlazione tra i valori aziendali e accentratori e percezione del brand: si è dimostrato prudentemente critico sul modello di business conquistatore dei francesi dicendo che spera nella «persistenza di questi valori e per il mantenimento dell'indipendenza di molte di queste aziende come principio essenziale».

La considerazione di Armani di una fusione o di una quotazione, tutte e due opzioni che comporterebbero un decentramento del potere era arrivata in un momento critico in cui l'industria stava assistendo a un'era di acquisizioni aggressive, con grandi conglomerati come LVMH e Kering che ampliavano i loro portafogli acquisendo marchi più piccoli e prestigiosi. Non di meno, la volontà di Armani di non cedere di fronte alle pressioni del mercato e alla mera logica del profitto evidenziava la presenza di un ecosistema italiano guidato da aziende familiari come Prada, Zegna, Moncler, Brunello Cucinelli o Ferragamo che anche di fronte alla colossale stazza dei mega-conglomerati francesi resisteva e prosperava. Secondo gli analisti di Business Intelligence del giornale, Deborah Aitken and Andrea Ferdinando Leggieri, «un prezzo di 8-10 miliardi di euro per Giorgio Armani in caso di acquisizione o scorporo può essere considerato ragionevole [...]. Il divario di oltre 2 miliardi di euro tra i ricavi diretti del marchio, comprese le licenze, e i ricavi netti (sulla base del 2022) conferma che Armani è fortemente dipendente dalle licenze, quindi la liquidità potrebbe essere in parte utilizzata per passare più licenze all'interno dell'azienda, riducendo il rischio per la catena di fornitura e rafforzando l'identità del marchio». Questi 2 miliardi e passa di ricavi (i dati disponibili risalgono al 2022) sono molti, ma svaniscono di fronte agli 80 miliardi che LVMH è in grado di macinare, anche nel mezzo di una glaciazione della spesa, anche se Armani non è parso entusiasta della politica di acquisizione di questi grandi gruppi che porta sempre con sé: «un inevitabile cambiamento di valori e un sostanziale sconvolgimento, stile incluso».

Quanto alla successione vera e propria Armani aveva parlato di «un gruppo di persone fidate a me vicine e da me scelte» che parrebbe confermare quanto rivelato da Elisa Anzolin di Reuters, che aveva ottenuto un documento confidenziale datato 2016 in cui si delineava la composizione di questo gruppo, che include storici collaboratori e familiari. Non di meno, la cauta apertura che il designer ha fatto sull’argomento delle acquisizioni e delle quotazioni (anche se a noi pare di leggere tra le righe che il designer abbia detto di essere aperto all’idea solo per non escluderla categoricamente) porta per forza di cose a considerare quali sarebbero i potenziali vantaggi di questa o dell’altra strada. Una fusione, ad esempio, potrebbe offrire ad Armani i vantaggi della scala, dell'aumento della penetrazione di mercato e della condivisione delle risorse – tutti elementi cruciali considerata l’ampiezza mondiale dello scenario commerciale di cui parliamo. Allineandosi con un gruppo più grande, Armani potrebbe sfruttare sinergie in aree come la distribuzione globale, il marketing e la produzione mantenendo il suo design e l'etica del marchio nel contesto di un conglomerato che rispetta la sua posizione unica nel mercato e la sua indipendenza. D’altro canto, una quotazione fatta secondo il modello di Prada o Zegna fornirebbe all’impero di Armani l'accesso ai capitali necessari per l'espansione pur garantendo la sua indipendenza. La quotazione in borsa potrebbe anche attrarre e trattenere il talento offrendo compensi basati su azioni come fa già Amazon.

È chiaro però che tutte queste opzioni comportano, come si diceva su, un decentramento del potere, specialmente considerata la complessa composizione del business di Armani di cui i due analisti di Bloomberg facevano già menzione. Una fusione potrebbe ad esempio diluire il controllo del potere centrale sia sulla direzione creativa che sulle decisioni operative, mettendo a rischio un'identità molto precisa che Armani ha coltivato meticolosamente per decenni. Una quotazione in borsa invece sottoporrebbe l'azienda alle pressioni e alla scrutinio degli investitori pubblici e delle aspettative del mercato, che potrebbero spostare l'attenzione dagli obiettivi a lungo termine verso metriche finanziarie a breve termine – che poi è il motivo per cui diversi gruppi e brand al momento vorrebbero cercare il delisting come ad esempio il Gruppo Tod’s. Inoltre, il mercato del lusso è sensibile alle variazioni della percezione del consumatore e del posizionamento del brand e, dunque, qualsiasi cambiamento di assetto dirigenziale o di strategia aziendale più ampia (che includerebbe i valori aziendali sottesi alla strategia stessa) dovrà evitare di alterare quella percezione.