Kering è in crisi? Analizziamo la situazione comparandola con quella di chi, invece, sta avendo successo

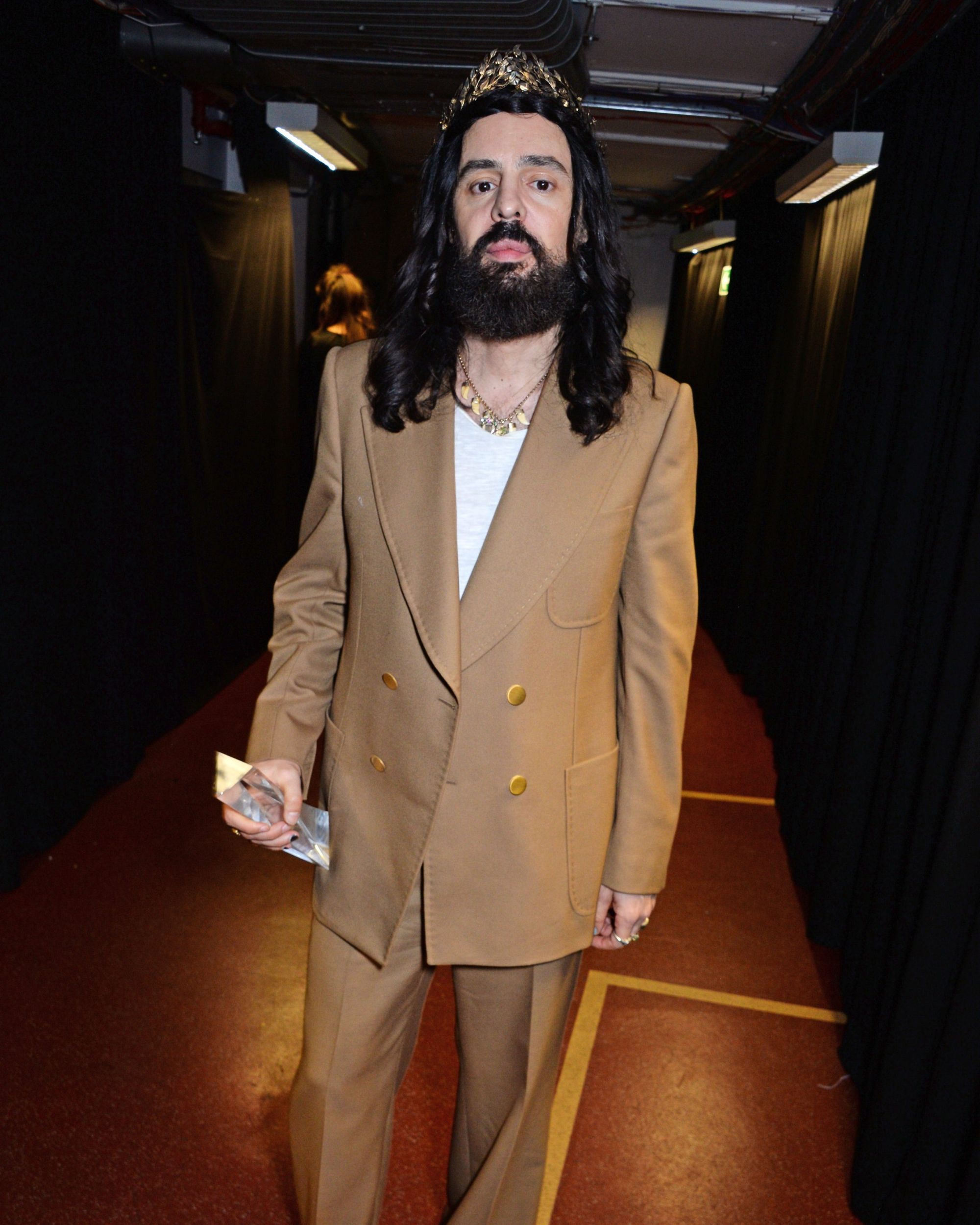

Con il report finanziario del primo trimestre del 2024, Kering ha dipinto un quadro alquanto turbolento dell’industria della moda, dovuto a uno slowdown generale dei profitti (anche LVMH e Valentino hanno sofferto nel corso del trimestre) che il momento di transizione in cui si trovano molti dei suoi brand ha reso più pesante del previsto. Il gruppo prevede un consistente calo dell'utile operativo per il primo semestre dell'anno, che va dal 40% al 45% anno su anno, principalmente a causa del calo delle vendite di Gucci in mercati chiave come l'Asia. Kering ha infatti riportato un notevole calo del 11% nei ricavi di gruppo per il primo trimestre – una cifra che ammonta intorno ai 4,5 miliardi di euro, indicando un inizio difficile dell'anno fiscale. Gucci, il marchio principale di Kering, in fase di ristrutturazione strategica sotto la guida del CEO Jean-François Palus e del direttore creativo Sabato De Sarno, ha registrato un calo organico dei ricavi del 18% nel primo trimestre. Sebbene questa cifra sia leggermente migliore del previsto, sottolinea la portata delle sfide che affronta il revival di Gucci: va notato comunque che al momento i design di De Sarno rappresentano solo il 25% della merce in vendita mentre dovrebbero rappresentare la totalità dei nuovi prodotti intorno a metà anno. Il raffreddamento delle vendite, dunque, non corrisponde tanto alla nuova direzione creativa quanto alla fase di transizione che il brand sta portando a conclusione, adottando una nuova strategia che frutterà più avanti nell’anno.

Altrove, le vendite organiche per Saint Laurent sono diminuite del 6% rispetto allo stesso periodo, mentre Bottega Veneta è riuscito a sconfiggere la tendenza con un aumento organico delle vendite del 2%, dimostrando una certa capacità di resistenza al declino del settore. Alla voce “altri brand” che include Balenciaga, Alexander McQueen e Boucheron, le vendite sono calate del 6% mentre sia Kering Eyewear che la divisione emergente dedicata al beauty hanno complessivamente registrato un notevole aumento del 9% nelle vendite comparabili. In termini di scomposizione geografica, Kering ha affrontato sfide in varie regioni:nella regione del Sud-Asia il gruppo ha registrato un notevole calo del 19% nelle vendite, in Nord America dell'11%, in Europa Occidentale del 9%. È in Giappone che le vendite sono cresciute del 16% (anche grazie alle dinamiche valutarie) mentre il resto del mondo ha visto un modesto aumento del 6% anche grazie al mercato medio-orientale. Nonostante l'ambiente difficile, Kering ha confermato il suo impegno ad investire nei suoi marchi, sebbene con un approccio più selettivo e rigoroso per valutare i rendimenti sugli investimenti. I lavori sono particolarmente intensi da Gucci, che da solo rappresenta la metà delle revenue dell’intero gruppo, e dove ci sarà un focus sull’introduzione di nuovi prodotti, in particolare nella categoria delle borse. Secondo gli analisti, dovrebbero comunque esserci potenziali miglioramenti sequenziali delle vendite guidate dagli sforzi del marketing, dalle nuove collezioni e dal ricambio di management. Non di meno, il ritmo del turnaround di Gucci potrebbe essere più lento del previsto, trovandosi l’intero settore in un momento alquanto complesso.

@zegna Tactile Oasi Cashmere looks — crafted from fibres we commit to certifying as 100% traceable from 2024 — were showcased in the heart of Milan for the #ZEGNAFW24 Fashion Show. Showcased against a mountain of precipitating Oasi Cashmere fibres, the collection of earthy hues, voluminous proportions and sophisticated layers pays tribute to the founding values of Oasi Zegna: our 100km2 natural territory in the Alps of northern Italy. #ZEGNAFW24 #OASICASHMERE suono originale - ZEGNA

Ma se Kering soffre, insieme a Valentino e anche Capri Holdings, ci sono altri gruppi che macinano. Nello specifico, sia il Gruppo Zegna che Brunello Cucinelli (ci si attendono risultati simili anche da Hermès e dal gruppo Prada, che pubblicheranno i risultati nelle prossime ore) hanno registrato performance robuste. Per il Gruppo Zegna le vendite sono aumentate dell'8,1% a €463,2 milioni nel primo trimestre, con una crescita a valuta costante del 10,7%. La crescita organica è stata del 6,8%. Zegna ha registrato una crescita del 4% con una significativa espansione nel settore delle calzature e dell'abbigliamento informale. Thom Browne, nonostante una diminuzione del 29,6% dovuta a riduzioni all'ingrosso mirate all'esclusività, ha dimostrato resilienza in Giappone mentre Tom Ford ha generato €65 milioni negli ultimi tre mesi, forte negli Stati Uniti con piani di ulteriore espansione. Brunello Cucinelli, invece, ha registrato un robusto aumento del 16,5% dei ricavi a €309,1 milioni nel primo trimestre con vendite in aumento del 13,9% in Europa, del 19,5% in America e del 15% in Asia. Nel caso del Gruppo Zegna, le mosse strategiche di successo sono state la focalizzazione sul canale Direct-to-Consumer, segmento i cui ricavi sono cresciuti del 20,4%, e a una buona strategia di diversificazione geografica, grazie alla quale il calo in Cina è stato bilanciato dalla crescita in America. E anche se Thom Browne è calato a causa della riduzione di vendite all'ingrosso per proteggere l'esclusività del marchio, il focus sull’esperienza dei clienti e sul mercato di alta gamma hanno ripagato. Lo stesso si può dire di Cucinelli, che grazie al suo focus artigianale, la sua espansione retail e l’ampliamento dei prodotti in vendita, tra cui gli occhiali, ha migliorato il posizionamento del brand sul mercato e mantenuto una coerenza del marchio notevole.

Zendaya wearing Brunello Cucinelli F/W 24 to a Challengers photocall pic.twitter.com/qEsTv6PwEn

— lo (@malbwgaf) April 13, 2024

Ma quindi quale sembra essere la formula del successo? Sia il Gruppo Zegna che Cucinelli stanno enfatizzando il controllo sull’experience e sull'esclusività, riducendo la dipendenza dall'ingrosso. A fronte del raffreddamento del mercato cinese, entrambi i gruppi hanno rafforzato la loro presenza in altre regioni, come le Americhe e l'Europa, riducendo la dipendenza da un singolo mercato. Inoltre, mirando al segmento di ultra-lusso, che tende a essere più resistente durante le crisi economiche, si sono assicurati una domanda sostenuta anche nel mezzo delle turbolenze geo-politiche attuali. Soprattutto entrambi i gruppi si sono rapidamente adattati ai nuovi comportamenti di acquisto post-pandemici, come l'aumento del consumo locale nelle Americhe e la diversificazione demografica dei turisti in Europa. Il che non vuol dire che gli altri grandi gruppi non abbiano seguito simili strategie, ma che il loro attuale corso d’azione sia dovuto al rimpasto manageriale e creativo attualmente in corso che rende la percezione dei brand più tradizionali necessariamente instabile – specialmente a fronte di un grande aumento dei prezzi.